Por primera vez en muchos años la discusión salarial no se va a ver dificultada por la incertidumbre acerca de la definición de los parámetros de liquidación del impuesto a las Ganancias. Esto es así porque finalmente se ha estipulado en la Ley del impuesto, la actualización automática de las deducciones personales y los tramos de escala, situación que evita que los contribuyentes queden sometidos al arbitrio del gobierno de turno en esta materia, plantea el Instituto Argentino de Análisis Fiscal (Iaraf) en su último reporte.

En el contexto de procesos inflacionarios como el que nuestro país vive desde el año 2007, la falta de actualización de los parámetros de cálculo de los impuestos implica que los contribuyentes de un mismo nivel de ingreso real (representado año a año por salarios nominales mayores para compensar la inflación) deban tributar porcentajes crecientes de sus ingresos para cumplimentar su obligación tributaria, con el consecuente deterioro que esto supone en el poder adquisitivo de sus ingresos.

“Durante los años 2001 a 2016 -dice la entidad que preside el economista cordobés Nadin Argañaraz-, los tramos de escala se mantuvieron congelados y los valores de las deducciones personales se ajustaron en valores inferiores a la inflación (incluso no se ajustaron en un par de oportunidades), lo que produjo el efecto para los empleados que parte de los aumentos salariales que obtenían para compensar la inflación se debían destinar a abonar importes crecientes, en términos reales, del impuesto a las Ganancias”.

Afortunadamente esta distorsión se ha corregido y, como en cualquier país normal del mundo, se ha estipulado el ajuste automático de los parámetros de liquidación, lo que asegura que los incrementos nominales pactados en las discusiones paritarias no deberían verse afectados por aumentos en las obligaciones impositivas superiores al incremento obtenido en los ingresos, acota.

Si se toma en cuenta la obligación tributaria (medida en pesos por mes, y en porcentaje sobre el ingreso neto total) de asalariados casados con dos hijos de diferentes niveles de ingresos podría decirse que, en el caso de no ajustarse los parámetros, éstos hubieran visto incrementar su obligación tributaria en un porcentaje superior al 20% de aumento nominal obtenido -ver infograma superior de la derecha-, situación que se hubiera traducido en que:

• Un mayor número de empleados hubieran pasado a ser contribuyentes del impuesto.

• Los que ya eran contribuyentes verían reducido su salario real por esta causa en un porcentaje de entre el 2% y el 4% según el nivel de ingresos ejemplificado, con el agravante que la pérdida sería mayor para los niveles medios de ingresos, deteriorando aún más la progresividad del impuesto.

Por el contrario el ajuste automático, dice el Iaraf, dispuesto en base a la variación del índice que mide la remuneración imponible promedio de los trabajadores estables (RIPTE), implicará que la situación descripta en el párrafo anterior no solo no se producirá. Como el aumento del RIPTE (28,77%) seguramente será superior a los incrementos nominales salariales que es esperable se pauten en torno a un valor esperado de inflación futura, los trabajadores probablemente verán reducida su obligación tributaria en términos reales y percibirán por esta vía un incremento real de sus ingresos estimado entre el 0,5% y el 1,7% para los niveles de ingreso ejemplificados.

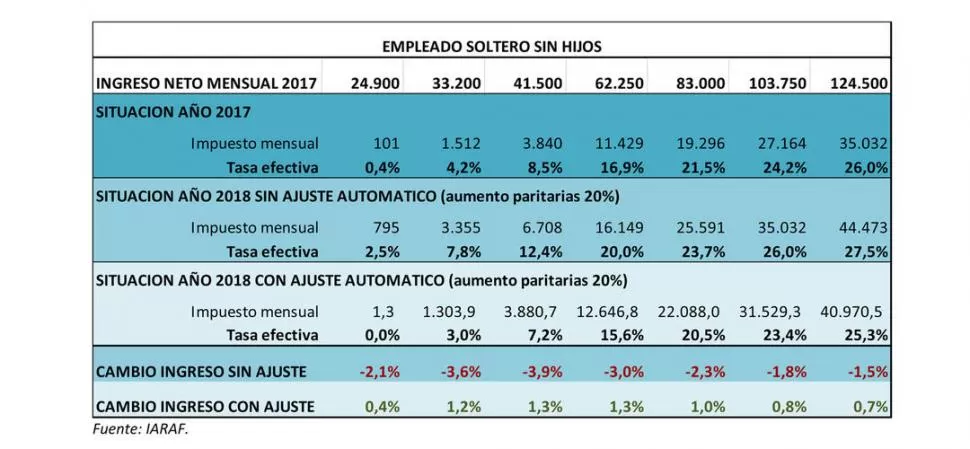

Los solteros

Una situación similar se producirá en el caso de empleados solteros sin hijos (ver infograma superior de la izquierda). Lo que se muestra es cómo una medida simple, coherente y vigente en la inmensa mayoría de los países, como es el ajuste automático de los parámetros de liquidación del impuesto a las Ganancias, evita distorsiones que en el contexto de procesos inflacionarios significativos son muy relevantes y quita una variable de incertidumbre en el marco de la discusión salarial.

La única crítica que se le podría efectuar al mecanismo de ajuste elegido, según el instituto, es que se ha utilizado un índice distinto a aquél que mide la inflación lo cual no parece ser muy justificable en un contexto de índices de precios correctamente calculados.

El índice elegido refleja variaciones salariales y no de niveles de precios y presenta dos desventajas:

• Que no capta en el impuesto variaciones reales en los niveles salariales, es decir que si se produce un incremento general en los salarios reales esto no se traducirá, como sería lógico, en un mayor impuesto, pero tampoco se verificará la situación contraria, es decir una caída en los ingresos reales no se traduciría en la correspondiente disminución de la presión tributaria.

• Que es una medición procíclica ya que en contextos de crecimiento, como el verificado en el 2017, es probable que su valor sea superior a la inflación, pero en años recesivos puede verificarse la situación inversa.