Impuesto a las Ganancias A24

Impuesto a las Ganancias A24

El Gobierno ha elevado el umbral mínimo exento del Impuesto a las Ganancias, con efecto desde este mes. Además, se han realizado ajustes en las escalas retroactivos a enero de este año para aliviar la carga sobre los trabajadores.

Aunque estas medidas pueden parecer beneficiosas, ¿cómo repercuten realmente en los salarios? El Instituto Argentino de Análisis Fiscal (IARAF) ha abordado este interrogante en un informe.

Según explica el IARAF, "en circunstancias normales y con cierta estabilidad, este ajuste anual sería adecuado". Sin embargo, la alta inflación en Argentina implica que si no se adaptan los parámetros de cálculo, cada vez más trabajadores quedarán sujetos a este tributo.

La Administración Federal de Ingresos Públicos (AFIP) ofrece un simulador de retenciones para el Impuesto a las Ganancias.

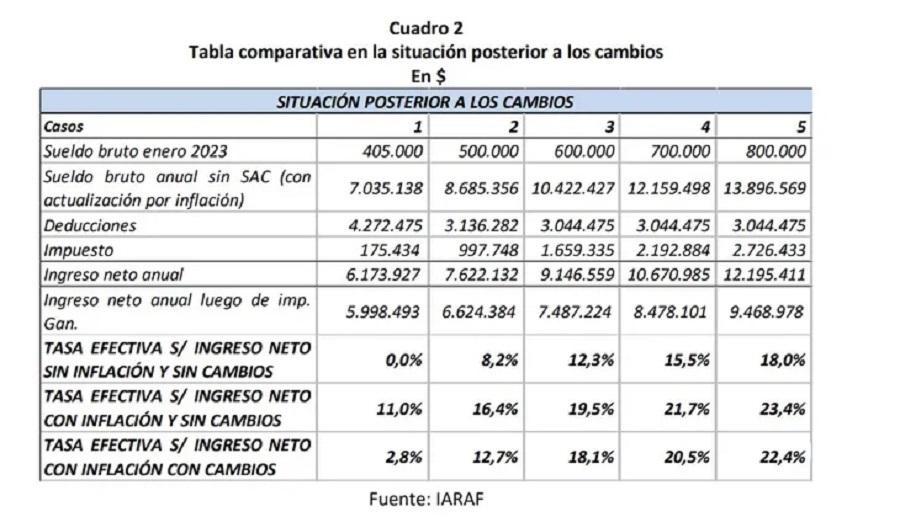

El IARAF sostiene que, de no haberse aplicado este ajuste, un empleado que estuviese ligeramente por encima de los $405,000 en enero, terminaría pagando un 11% de su ingreso neto en impuesto a las ganancias al finalizar 2023. No obstante, con los cambios actuales, solo tributará un 2.8% (aunque no quedaría completamente exento, ya que en los meses previos a las actualizaciones puede haber estado sujeto al tributo).

Modificaciones en Ganancias y su impacto en los salarios

Las adaptaciones incluyeron un incremento del 100% en los niveles de ingresos brutos que permiten la deducción adicional total (establecida en $700,875 en el primer caso) o parcial y decreciente ($808,341 en el segundo caso), y un aumento del 35% en los límites de los tramos escalares. No obstante, los mínimos y deducciones generales que aplican la mayoría de los trabajadores permanecieron sin cambios.

Si bien el ajuste en el valor de salario bruto para aplicar la deducción adicional total (caso 1) se muestra eficaz en mantener a la mayoría de los empleados fuera del alcance del impuesto, las otras medidas tienen un impacto limitado en la disminución de las alícuotas efectivas que enfrentan los trabajadores afectados, debido a efectos nominales en lugar de un aumento real de sus ingresos.

En el ejemplo del caso 2, que permite la deducción adicional parcial, la distorsión debido al aumento en la tasa efectiva se reduce a la mitad. Para los demás casos (que no experimentan ajustes en sus deducciones), el efecto del cambio en los tramos de la escala apenas atenúa el crecimiento de la presión fiscal que experimentarán.

El gráfico 1 muestra la estructura de las alícuotas efectivas antes y después de los cambios. Esto compara la tasa efectiva que habrían enfrentado los trabajadores sin las modificaciones con las que enfrentarán después de las reformas implementadas. Se puede observar que las mayores diferencias se concentran en los casos 1 y 2, es decir, en aquellos trabajadores que tenían un salario bruto mensual de $405,000 y $500,000 en enero de 2023, respectivamente.

El IARAF concluye que "la inflación afecta los parámetros reales del impuesto y, como resultado, aumenta las tasas efectivas. Las recientes modificaciones disminuyen estas tasas, y la caída es mayor en los casos de sueldos más bajos".