NEGOCIACIÓN EXITOSA. Massa logró el 85% del canje de deuda y extendió por un año pagos por $ 2 billones.

NEGOCIACIÓN EXITOSA. Massa logró el 85% del canje de deuda y extendió por un año pagos por $ 2 billones.

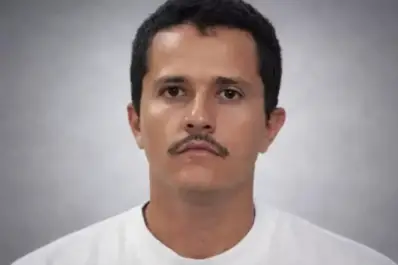

Puede decirse que el ministro de Economía de la Nación, Sergio Massa, se anotó la primera tilde en la fila del haber: logró el 85% del canje voluntario de deuda en pesos, lo que implica que difirió por alrededor de un año vencimientos que estaban previstos para los próximos 90 días, por la friolera de $ 2 billones.

“El Tesoro Nacional debía afrontar vencimientos por $ 615.862 millones en agosto, por $ 1.123.801 billón en septiembre y por $ 807.068 millones en octubre. Luego de esta operación de conversión, logró reducir los vencimientos proyectados a $ 115.318 millones, $ 209.337 millones y $ 155.336 millones, respectivamente”, señalaron fuentes del Palacio de Hacienda al medio Infobae.

La operación de conversión recibió un total de 1.233 ofertas, que tenían en su poder títulos por un valor nominal total equivalente a U$S 15.662 millones .un equivalente a valor efectivo de $ 2 billones-. "El 83% de los vencimientos proyectados para el mes de octubre fue colocado en el instrumento dual con vencimiento en septiembre de 2023", señalaron fuentes del Gobierno a Infobae. Esto implica que se adjudicaron $ 651.862 millones para el período posPrimarias Abiertas, Simultáneas y Obligatorias (PASO) del año que viene.

El canje consistió en ofrecer a todos los tenedores de deuda en pesos con vencimiento en agosto, en septiembre y en octubre cambiar sus títulos por un bono dual, que puede cobrarse mediante el ajuste por la inflación (CER) como mediante el tipo de cambio, con vencimiento entre junio y septiembre del año que viene.

Gran parte de esos bonos canjeables -casi el 60% del total de bonos elegibles, según datos de Portfolio Personal- estaba en manos de organismos estatales, como la Administración Nacional de la Seguridad Social (Anses) y los bancos públicos.

A los poseedores de esos bonos a vencer en los próximos 90 días, el Tesoro les ofreció tres títulos:

- Opción 1: Un bono en moneda dual con vencimiento el 30 de junio de 2023 para los tenedores de la LECER X16G2 y de la LEDE SG162 cuyos vencimientos son el 16 de agosto y de la LEDE S31G2 cuyo vencimiento es el 31 de agosto de 2022.

- Opción 2: Un bono en moneda dual con vencimiento el 31 de julio de 2023 para los tenedores del BONCER T2X2 y de la LEDE S30S2, cuyos vencimientos son el 20 y el 30 de septiembre de 2022, respectivamente.

- Opción 3: Un bono en moneda dual con vencimiento el 29 de septiembre de 2023 para los tenedores del LECER X2102 y de la LEDE S31O2, cuyos vencimientos son el 21 y el 31 de octubre de 2022, respectivamente.

Según fuentes oficiales, el objetivo de la operación de canje voluntario era descomprimir el perfil de deuda del Tesoro en meses con abultados vencimientos que aportarán a la normalización del mercado de deuda en pesos que se viene observando desde el mes pasado.

La próxima licitación tendrá lugar el jueves 11 de agosto, según lo establecido en el cronograma preliminar de licitaciones del segundo semestre del año en curso.