EN LAS BOLSAS.

EN LAS BOLSAS.

La tormenta del “lunes negro” se disipó rápidamente en los mercados globales. Los temores a una posible recesión en los Estados Unidos impactaron de lleno en los bonos y en las acciones de las compañías ante los datos de empleo en la mayor economía mundial, que llevaron a los inversores a buscar la seguridad de estos papeles de deuda.

Una vez más los activos locales exhibieron mayor correlación con el clima del norte y así se dieron una pausa tras la debilidad reciente, aún cuando, como quedó demostrado el lunes con la reacción intradiaria, algunos operadores se ven inclinados a buscar aprovechar -a través de compras de oportunidad- los respiros que amaga en el camino, indica el economista Gustavo Ber. Ello se debe a que se reconocen los progresos que se están logrando desde el frente fiscal, monetario y el proceso de desinflación que actúan como amortiguadores en el actual adverso contexto externo. Todo esto, indica el analista, dentro de una decidida estrategia de ordenamiento económico, aún cuando restan avances desde el frente cambiario a fin de poder avanzar hacia la salida del cepo.

De ahí que las miradas continúan dirigidas hacia la evolución de las reservas del Banco Central, que ayer terminaron en picada, a U$S 27.311 millones. Así registraron su mayor caída diaria desde principios de abril (U$S 882 millones), fundamentalmente por un pago al FMI, a lo que se le sumó una caída en las cotizaciones de los otros activos que las componen además del dólar.

Los últimos datos pusieron en el radar de los mercados el riesgo de una recesión en los Estados Unidos, aunque será necesario más evidencia para confirmar que efectivamente se está entrando en ese escenario, plantea el economista de la Fundación Mediterránea, Maximiliano Gutiérrez. La volatilidad refleja la falta de unanimidad de las apuestas al respecto.

“Dependiendo de la profundidad y extensión de las actuales turbulencias puede terminar de confirmarse el menor apetito por los activos de riesgo, situación que claramente juega en contra de Argentina, a pesar de la baja de la tasa libre de riesgo, ya que continúan existiendo interrogantes acerca de la capacidad del país para lograr una salida de los controles cambiarios y del esquema monetario/cambiario que podría implementarse ante una eventual salida del cepo”, acota.

En el plano local, el Merval medido en dólares del Contado Con Liquidación cerró el lunes con una caída del 2% y acumuló una caída nominal del 21,6% desde el máximo alcanzado a fines de mayo. En la rueda de ayer, las divisas financieras mantuvieron la senda a la baja.

La brecha

Según Gutiérrez, el “fly to quality” que ha comenzado a observarse a nivel mundial se refleja en el movimiento de las monedas de países emergentes (caso de Brasil, México, Chile, entre otros) que se deprecian frente al dólar, poniendo una presión adicional sobre la continuidad del crawling peg del tipo de cambio oficial al 2% mensual, sendero que la conducción económica apuesta a sostener. A ello se adiciona la búsqueda, antes de unificar, de la reducción de la brecha (es decir, que el CCL converja al oficial) cambiaria que se ubica por encima del 40%.

A todo ello se agrega el retroceso en el precio internacional de algunas commodities, en una tendencia que se replica hace ya varias semanas. En el caso de la soja, la tonelada cayó por debajo de los U$S 370 en Chicago en una primera instancia, pero luego logró revertirlo para ubicarse en U$S 377 al cierre de la jornada, acumulando un 23% de caída en lo que va de 2024, detalla el economista.

Mercado de divisas: las cotizaciones alternativas, en baja

El dólar “blue” recortó una fuerte baja inicial, al cotizar a $ 1.345 para la compra y a $ 1.375 para la venta, 15 pesos por debajo del cierre anterior, y se produjo una fuerte caída de reservas por un pago al FMI.

La brecha con el tipo de cambio oficial se ubica en el 46,8%, mínimos desde el 24 de junio pasado, mientras el spread con el MEP se achica a 3,2%, el nivel más bajo en un mes.

Por su parte, el MEP baja más de $13 a $1.332,91, por lo que la brecha con el oficial se ubica en 42,3%. En tanto, el Contado con Liquidación (CCL) cede casi $8 a $1.329,77 y el spread con el oficial llega al 41,9%.

Acciones y riesgo país: ganancias de los ADR argentinos

El S&P Merval subió ayer 2,6% a 1.457.570,97 puntos, mientras que medido en dólares trepó un 2,4%. Las acciones que más subieron en la plaza local fueron las de Sociedad Comercial del Plata (+6,3%), Transportadora de Gas del Sur (+5,6%) y BBVA (5%).

En Wall Street, los papeles locales (ADRs) registraron ganancias de hasta 7,9%, lideradas por Transportadora de Gas del Sur. Le siguieron Grupo Financiero Galicia (+5,5%) y BBVA (+5,5%).

Durante la madrugada el Nikkei rebotó 10%, lo que nos da la señal de que lo peor pasó muy rápido, según analistas. A su vez, el riesgo país retrocedió más de 1,5% hasta la zona de los 1.625 puntos básicos.

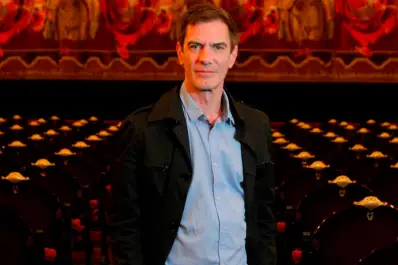

Paolo Rocca apuntó contra China

El CEO de Techint, Paolo Rocca, advirtió sobre la primarización de las economías latinoamericanas y apuntó a China como la causante de una transferencia productiva sin antecedentes a partir de sus políticas como Estado no democrático o como “gobierno centralizado y autoritario”. “Nunca hubo en la historia una transferencia productiva de esta magnitud en tan poco tiempo”, afirmó. En un congreso siderúrgico realizado en Brasil, Rocca dijo que como consecuencia de la primarización, las economías de América latina venden sus productos sin valor agregado, con lo que eso significa en términos de atraso en los países y en la debilidad de sus instituciones.